相続した不動産の売却にかかる税金は?節税効果のある特例についても

相続した不動産を売却する場合、様々な税金がかかります。しかし節税効果のある特例も存在するため、事前にしっかりと確認しておくことでかかる費用の削減が可能です。

関連記事:不動産売却での経費は?確定申告で節税できる項目とできない項目を解説

この記事では相続した不動産の売却にかかる税金の種類と計算方法、そして節税効果のある特例について詳しく解説します。

相続した不動産の売却にかかる税金

相続した不動産を売却するときには、さまざまな税金が発生します。これらの税金は売却前、売却時、売却後の段階に分けて考えることができます。それぞれの税金の種類と計算方法について、詳しく見ていきましょう。

売却前の準備段階でかかる税金:登録免許税

相続した不動産の所有権を移転するには、登記手続きが必要です。このときにかかるのが登録免許税です。登録免許税は不動産の種類や価格によって異なりますが、一般的には不動産の評価額の0.4%から2%程度で、直近では以下の通りです。

種類 | 土地の税率 | 建物の税率 |

所有権移転登記 | 物件価格の2% | 物件価格の2% (令和6年3月31日まで0.3%) |

抵当権抹消登記 | 1筆あたり1,000円 | |

※出典:国税庁|No.7191 登録免許税の税額表

法務局|抵当権の抹消登記に必要な書類と登録免許税

登録免許税は、相続税とは別に支払わなければなりません。

抵当権抹消登記は不動産に抵当権が残っている場合にのみ必要です。

不動産の売却時にかかる税金

不動産の売却時には、印紙税と消費税が発生します。これらの税金は、売買契約書や譲渡証明書などの書類に貼付する必要があります。

印紙税

印紙税は売買契約書や譲渡証明書などの書類に貼付する、印紙の代金です。印紙税の額は書類の種類や内容によって異なり、具体的には以下の通りです。

契約金額 | 印紙税の金額 | 軽減後の税額 |

100万円を超え500万円以下 | 2,000円 | 1,000円 |

500万円を超え1,000万円以下 | 1万円 | 5,000円 |

1,000万円を超え5,000万円以下 | 2万円 | 1万円 |

5,000万円を超え1億円以下 | 6万円 | 3万円 |

1億円を超え5億円以下 | 10万円 | 6万円 |

5億円を超え10億円以下 | 20万円 | 16万円 |

※出典:国税庁|No.7140 印紙税額の一覧表(その1)第1号文書から第4号文書まで

国税庁|No.7108 不動産の譲渡、建設工事の請負に関する契約書に係る印紙税の軽減措置

印紙税は、売主と買主で折半するのが通常です。

消費税

消費税は不動産会社を通じて不動産の売買に行う場合に必要です。個人間の契約では発生しません。

消費税の額は建物部分の売買価格に税率を乗じたものです(土地にはかかりません)。消費税の税率は、2024年2月現在では10%です。

売却後にかかる税金

不動産の売却には所得税と住民税、復興特別所得税を加味した譲渡所得税が発生します。これらの税金は不動産の売却によって得た利益(譲渡所得)に対して課される所得税です。

住民税

住民税は、市町村と都道府県に納める税金です。住民税の額は所有期間に応じて下記の税率で計算されます。

- 所有期間5年以下:9%

- 所有期間5年以上:5%

復興特別所得税

復興特別所得税は、東日本大震災の復興費用の一部として、2013年から2037年までの25年間、課される税金です。復興特別所得税の額は譲渡所得税の2.1%に相当します。

譲渡所得税

譲渡所得税は、国税庁に納める税金です。譲渡所得税の額は、以下の式で計算されます。

譲渡所得税 = (売買価格 - 取得費 - 譲渡費 - 特別控除)× 税率

取得費とは不動産を取得したときにかかった費用のことで、相続した場合は相続時の評価額になります。譲渡費とは不動産を売却したときにかかった費用のことで、仲介手数料や登録免許税などが含まれます。特別控除とは、後述する節税効果のある特例のことで、条件を満たす場合に適用されます。

税率は、譲渡所得の金額と所有期間によって異なります。譲渡所得が4,000万円以下の場合は、以下の表のようになります。

| 所有期間 | 税率 |

|---|---|

| 5年以下 | 39.63%(所得税30%+復興特別所得税0.63%+住民税9%) |

| 5年超 | 20.315%(所得税15%+復興特別所得税0.315%+住民税5%) |

例えば相続時の評価額が5,000万円で、売買価格が8,000万円、譲渡費が300万円の不動産を、相続から3年後に売却した場合、譲渡所得税は以下のようになります。

譲渡所得税 = (8,000万円 - 5,000万円 - 300万円 - 0円)× 39.63% = 1070.01万円

相続した不動産を売却するときに節税効果のある特例4つ

相続した不動産の売却には高額な税金がかかりますが、一定の条件を満たす場合には、節税効果のある特例を利用することができます。

ここでは、主な4つの特例について説明します。

1. 自己居住用財産を譲渡した場合の3,000万円特別控除

自己居住用財産とは自分や家族が住んでいる不動産のことで、この控除を利用することで相続した自己居住用財産を売却する場合に3,000万円の特別控除が受けられます。

ただし以下の条件を満たす必要があります。

(1)自分が住んでいる家屋を売るか、家屋とともにその敷地や借地権を売ること。なお、以前に住んでいた家屋や敷地等の場合には、住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。

(注)住んでいた家屋または住まなくなった家屋を取り壊した場合は、次の2つの要件すべてに当てはまることが必要です。

イ その敷地の譲渡契約が、家屋を取り壊した日から1年以内に締結され、かつ、住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。

ロ 家屋を取り壊してから譲渡契約を締結した日まで、その敷地を貸駐車場などその他の用に供していないこと。

(2)売った年の前年および前々年にこの特例(「被相続人の居住用財産に係る譲渡所得の特別控除の特例」によりこの特例の適用を受けている場合を除きます。)またはマイホームの譲渡損失についての損益通算及び繰越控除の特例の適用を受けていないこと。

(3)売った年、その前年および前々年にマイホームの買換えやマイホームの交換の特例の適用を受けていないこと。

(4)売った家屋や敷地等について、収用等の場合の特別控除など他の特例の適用を受けていないこと。

(5)災害によって滅失した家屋の場合は、その敷地を住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。

(6)売手と買手が、親子や夫婦など特別な関係でないこと。

相続人が全く住んでいない状態の空き家を売る場合には適用できない点に注意しましょう。

自己居住用財産を譲渡した場合の3,000万円特別控除が適用される際、例えば相続時の評価額が5,000万円で、売買価格が8,000万円、譲渡費が300万円の自己居住用財産を、相続から3年後に売却した場合、譲渡所得税は以下のようになります。

譲渡所得税 = (8,000万円 - 5,000万円 - 300万円 - 3,000万円)× 39% = 0円

このように、3,000万円の特別控除を利用すれば、譲渡所得税をゼロにすることができます。

2. 相続した空き家を譲渡した場合の3,000万円特別控除

相続人が住んでいない場合に適用される控除がこちらです。相続した空き家を売却する場合にも、3,000万円の特別控除が受けられます。この特別控除は、譲渡所得から差し引くことができます。ただし、以下の条件を満たす必要があります。

(1)売った人が、相続または遺贈により被相続人居住用家屋および被相続人居住用家屋の敷地等を取得したこと。

(2)次のイ、ロまたはハの売却をしたこと。

イ 相続または遺贈により取得した被相続人居住用家屋を売るか、被相続人居住用家屋とともに被相続人居住用家屋の敷地等を売ること。

(注)被相続人居住用家屋は次の2つの要件に、被相続人居住用家屋の敷地等は次の(イ)の要件に当てはまることが必要です。

(イ) 相続の時から譲渡の時まで事業の用、貸付けの用または居住の用に供されていたことがないこと。

(ロ) 譲渡の時において一定の耐震基準を満たすものであること。

ロ 相続または遺贈により取得した被相続人居住用家屋の全部の取壊し等をした後に被相続人居住用家屋の敷地等を売ること。

(注)被相続人居住用家屋は次の(イ)の要件に、被相続人居住用家屋の敷地等は次の(ロ)および(ハ)の要件に当てはまることが必要です。

(イ) 相続の時から取壊し等の時まで事業の用、貸付けの用または居住の用に供されていたことがないこと。

(ロ) 相続の時から譲渡の時まで事業の用、貸付けの用または居住の用に供されていたことがないこと。

(ハ) 取壊し等の時から譲渡の時まで建物または構築物の敷地の用に供されていたことがないこと。

ハ 相続または遺贈により取得した被相続人居住用家屋を売るか、被相続人居住用家屋とともに被相続人居住用家屋の敷地等を売る場合で、次の(イ)および(ロ)または(イ)および(ハ)の要件に当てはまること(上記イに掲げる譲渡に該当するものを除きます。)。(※)

(イ) 相続の時から譲渡の時まで事業の用、貸付けの用または居住の用に供されていたことがないこと。

(ロ) 譲渡の時からその譲渡の日の属する年の翌年2月15日までの間に、一定の耐震基準を満たすこととなったこと。

(ハ) 譲渡の時からその譲渡の日の属する年の翌年2月15日までの間に、被相続人居住用家屋の全部の取壊し等を行ったこと。

※令和6年1月1日以後に行う譲渡に限ります。

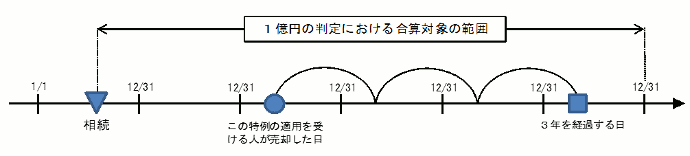

(3)相続の開始があった日から3年を経過する日の属する年の12月31日までに売ること。

(4)売却代金が1億円以下であること。

この特例の適用を受ける被相続人居住用家屋と一体として利用していた部分を別途分割して売却している場合や他の相続人が売却している場合における1億円以下であるかどうかの判定は、相続の時からこの特例の適用を受けて被相続人居住用家屋または被相続人居住用家屋の敷地等を売却した日から3年を経過する日の属する年の12月31日までの間に分割して売却した部分や他の相続人が売却した部分も含めた売却代金により行います。

このため、相続の時から被相続人居住用家屋または被相続人居住用家屋の敷地等を売却した年までの売却代金の合計額が1億円以下であることから、この特例の適用を受けていた場合であっても、被相続人居住用家屋または被相続人居住用家屋の敷地等を売却した日から3年を経過する日の属する年の12月31日までにこの特例の適用を受けた被相続人居住用家屋または被相続人居住用家屋の敷地等の残りの部分を自分や他の相続人が売却して売却代金の合計額が1億円を超えたときには、その売却の日から4ヶ月以内に修正申告書の提出と納税が必要となります。

(5)売った家屋や敷地等について、相続財産を譲渡した場合の取得費の特例や収用等の場合の特別控除など他の特例の適用を受けていないこと。

(6)同一の被相続人から相続または遺贈により取得した被相続人居住用家屋または被相続人居住用家屋の敷地等について、この特例の適用を受けていないこと。

(7)親子や夫婦など特別の関係がある人に対して売ったものでないこと。

ポイントは3年以内です。相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日が期限なので、それまでの売却を目指しましょう。

この特例を使うことで、例えば相続時の評価額が5,000万円で売買価格が8,000万円、譲渡費が300万円の空き家を相続から3年後に売却した場合、譲渡所得税は以下のように譲渡所得税をゼロにすることができます。

譲渡所得税 = (8,000万円 - 5,000万円 - 300万円 - 3,000万円)× 39% = 0円

3. 取得費加算の特例

取得費加算の特例とは、相続した不動産の取得費を加算することができる特例です。

譲渡所得税は以下の式で求められるのですが、 この特例を利用すれば「取得費」が加算でき譲渡所得を減らすことができます。

譲渡所得税 = (売買価格 - 取得費 - 譲渡費 - 特別控除)× 税率

ただし取得費加算の特例を受けるためには、以下の条件を満たす必要があります。

(1) 相続や遺贈により財産を取得した者であること。

(2) その財産を取得した人に相続税が課税されていること。

(3) その財産を、相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡していること。

この特例も 相続後3年以内の譲渡がポイントです。

4. 10年超所有軽減税率の特例

10年超所有軽減税率の特例とは、 相続した不動産が相続前から通算で10年以上所有してから売却する場合に、譲渡所得税の税率を軽減することができる特例です。この特例を利用すれば、譲渡所得税の負担を減らすことができます。ただし、以下の条件(1〜5すべて)を満たす必要があります。

(1)日本国内にある自分が住んでいる家屋を売るか、家屋とともにその敷地を売ること。

なお、以前に住んでいた家屋や敷地の場合には、住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。

また、これらの家屋が災害により滅失した場合には、その敷地を住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。

(注)住んでいた家屋または住まなくなった家屋を取り壊した場合は、次の3つの要件すべてに当てはまることが必要です。

イ 取り壊された家屋およびその敷地は、家屋が取り壊された日の属する年の1月1日において所有期間が10年を超えるものであること。

ロ その敷地の譲渡契約が、家屋を取り壊した日から1年以内に締結され、かつ、住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。

ハ 家屋を取り壊してから譲渡契約を締結した日まで、その敷地を貸駐車場などその他の用に供していないこと。

(2)売った年の1月1日において売った家屋や敷地の所有期間がともに10年を超えていること。

(3)売った年の前年および前々年にこの特例の適用を受けていないこと。

(4)売った家屋や敷地についてマイホームの買換えや交換の特例など他の特例の適用を受けていないこと。ただし、居住用財産を譲渡した場合の3,000万円の特別控除の特例と軽減税率の特例は、重ねて受けることができます。

(5)親子や夫婦など「特別の関係がある人」に対して売ったものでないこと

「特別の関係がある人」には、このほか生計を一にする親族、家屋を売った後その売った家屋で同居する親族、内縁関係にある人、特殊な関係のある法人なども含まれます。

※(特定増改築等)住宅借入金等特別控除または認定住宅新築等特別税額控除については、入居した年、その前年または前々年に、この軽減税率の特例の適用を受けた場合には、その適用を受けることはできません。

また、入居した年の翌年から3年目までのいずれかの年中に、(特定増改築等)住宅借入金等特別控除の対象となる資産以外の資産を譲渡し、この特例の適用を受ける場合にも、(特定増改築等)住宅借入金等特別控除の適用を受けることはできません。

(特定増改築等)住宅借入金等特別控除の概要等については、マイホームの取得や増改築などしたときを参照してください。

国税庁のホームページに金額のシミュレータがあるので、ぜひ目安として使ってみましょう。

相続した不動産を早く売却するなら「新潟・長岡・上越の不動産買取応援隊」へ!

相続した不動産を売却するときは、通常の不動産売却よりも手続きが複雑化・長期化しやすい傾向にあります。必要な手続きを理解したうえで、不動産のプロに相談しながら準備を進めていきましょう。

「すぐに売却したい」「手続きで困っている」など、相続不動産の売却に関するお悩みがある方は「新潟・長岡・上越不動産買取応援隊」へご相談ください。

「不動産買取応援隊」では、地域密着・経験豊富な不動産の買取専門スタッフが、ご希望どおりの不動産売買をサポートいたします。

入力はカンタン1分!無料で相場をチェック👆

新潟県の不動産に精通している、査定/買取・買取専門スタッフが記事を監修しています。不動産の査定や買取について、いつでもお気軽にご相談ください。